A jegybank jobban tenné, ha az infláció elleni küzdelem során eszközként nem az alapkamatot, hanem a forint árfolyamát használná.

A jegybanki politika az ún. inflációs célkövetés rendszerével primitívvé vált, és többnyire alkalmatlan arra, hogy az inflációt kezelje és az árstabilitást biztosítsa. A rendszer lényege az, hogy a jegybank meghatároz egy inflációs célt, negyedévente elkészít egy jelentést, és ha a vizsgált időhorizonton a jelentés a cél fölötti inflációt jelez, akkor a jegybank kamatot emel, ha cél alattit, akkor kamatot csökkent. A gond csak az, hogy minden bizonnyal nem a kamatláb a leghatékonyabb eszköz az inflációs cél elérésében, mint ahogyan az is valószínű, hogy jóval hatékonyabb lehetne a jegybank, ha nem a kamatlábat, hanem a devizaárfolyamot használná első számú eszközként. (Bővebben lásd "Európa, ébresztő! (2)" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON!

KÖVESSEN MINKET A LINKEDINEN!

Ennek két jó oka is van. Egyrészt egy Magyarországhoz hasonló kis nyitott gazdaságban a hazai fizetőeszköz leértékelődése nyomán fellépő importár-növekedés közvetlenül áttételek nélkül hat és növeli az inflációt, miközben az alapkamat csökkentése jó néhány áttételen keresztül van hatással a beruházásokra, a keresletre és ezen keresztül az inflációra.

2013. máj 25. 07:51

2013. máj 25. 07:51

A forintra kell lőni!

2013. máj 07. 07:51

2013. máj 07. 07:51

A veszélyes jegybanki robotok

Tényleg az lenne a jó jegybankár, aki ül egy besötétített szobában, bedugaszolja a fülét, számolja az inflációt, és ha az túl magas, akkor kamatot emel és forintot erősít? Ugye, hogy nem!

A jegybank állam az államban - gyakran lehet ez az érzésünk, amikor bármilyen józannak tűnő, monetáris politikával kapcsolatos felvetésre jön a ledorongolás, hogy csend, itt most a jegybanki függetlenség veszélyes mezejére érkeztünk. (Bővebben lásd "Monetáris politika, érdekcsoportok, pénzügyi válság" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON IS!

http://www.facebook.com/penzugyiszemle

A jegybankok működésének függetlenségét előíró dogma az 1970-es évek végének és az 1980-as évek elejének két nagyhatású tanulmányából ered. Kydland és Prescott, illetve Barro és Gordon azt mutatta ki, hogy bizonyos feltételek mellett a jegybankok csak azzal tudják a társadalmat szolgálni, ha leviszik az inflációt, ehhez pedig az kell, hogy a kormány ne mondhassa meg, mit kell a jegybankároknak tennie. A modellek intellektuális felépítményként igazi remekművek, végigolvasva a tanulmányokat jön az "aha-élmény" és a meggyőződés, hogy ezt másképp nem is lehet.

Na, de mi a baj ezekkel a modellekkel és miért kell most minden jegybanknak teljesen más irányt követnie, mint eddig? Nézzük!

2013. máj 01. 07:51

2013. máj 01. 07:51

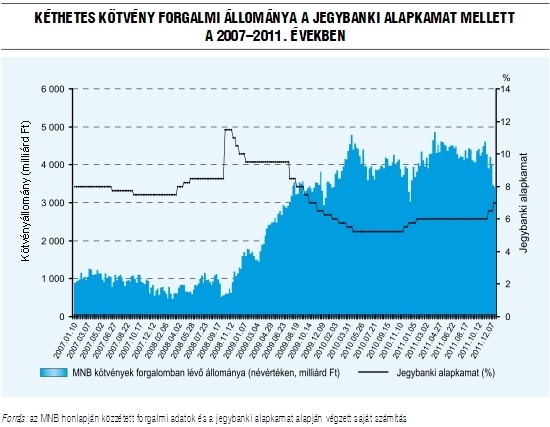

Óriási pénzcsapot zárna el az MNB

Az MNB tegnap közölte, hogy augusztus elejéig a mostani 4500 milliárdról 3600 milliárdra csökkentenék a kéthetes betéti állományt. Itt az ideje, mert van min spórolni, az biztos.

Egyik korábbi posztunkban kifejtett okok nyomán 2009-et követően a magyar kereskedelmi bankoknak jelentős forintforrásaik keletkeztek. Ezeket a pénzeket nem forgatták vissza hitelezésre, nem vettek belőle állampapírt, hanem a jegybanknál tartották. Gondot csak az jelentett, hogy ez a jegybank számára évi 200-250 milliárd forint kamatkiadást okozott, és okoz a mai napig is.

Sajnos olyan világot élünk, amikor az államnak minden egy forint kiadásra oda kell figyelnie, nem engedhet meg magának egyetlen felesleges milliárdnyi plusz költséget sem, nem hogy 200-at. (A témáról készített "A monetáris politika kockázatai és az államadósság-szabály" című ÁSZ-tanulmány a jobb oldali hasábban érhető el.)

KÖVESSEN MINKET A FACEBOOKON IS!

http://www.facebook.com/penzugyiszemle

Ma Európában takarékoskodni kell, ez a jelszó, különösen ott, ahol bőven van tere a költségek faragásának. Magyarországon az MNB tipikusan ilyen hely, ahol több európai ország gyakorlatát átvéve akár évi több tíz milliárd forint megtakarítás is elérhető lenne.

2013. március 08. 07:51

2013. március 08. 07:51

A világ legrejtélyesebb intézményei

A világ legtitkosabb, legkevésbé transzparens intézményei a jegybankok - legalábbis egy ikonikus amerikai libertariánus gondolkodó szerint. Tény, hogy a monetáris politikát a jegybanki függetlenség miatt senki sem ellenőrzi, pedig nagyon sok pénzről van szó.

Állítsák meg, tolvaj! - egy rajtakapott betörő állítólag ezt a mondatot kiabálva menekülhet el a legtöbb eséllyel. Ehhez hasonlóan viselkednek a folyamatosan az inflációval riogató jegybankok is, legalábbis a fölöttébb kritikus libertariánus amerikai gondolkodó és közgazdász, Murray Rothbard szerint (lásd "Érinthetetlenség versus elszámoltathatóság a jegybankok esetében" című írásunkat a jobb oldali hasábban).

Az osztrák iskola neves képviselője 1995-ben hunyt el, de egyik fontos művét - The case against the Fed - újra elővette az amerikai Mises Institute. Rothbard alapvetően az amerikai jegybankkal, a Feddel foglalkozik ebben az írásában, de van egy pár olyan gondolata is, aminek Európában is lehet relevanciája.

2013. február 26. 07:51

2013. február 26. 07:51

Még elkerültük a teljes összeomlást

Úgy tűnhet, hogy a gazdaságpolitikusok amit csak lehet, elbaltáztak a válságkezelés során, a bizonyítványuk azonban sokkal szebben fest, mint az 1929-33-as elődöké.

Gyakran hallani igencsak negatív kritikákat a 2008-ban kirobbant globális pénzügyi és gazdasági válság kezelése kapcsán, a száraz tények azonban azt mutatják, hogy bár a válságkezelő recept közel sem tökéletes, a gazdaságpolitikusok tanultak a múlt hibáiból. (Bővebben lásd "A Nagy Gazdasági Válságról az újabb kutatások fényében" című cikkünket a jobb oldali hasábban)

A jelen krízist szokás az 1929-33-as válsághoz hasonlítani, amely végső soron több tíz százalékpontos visszaeséseket és munkanélküliséget, továbbá tömeges bankcsődöt hozott. Most erről azért szó sincs, azaz 2008 és 2013 között a gazdasági vezetők valamit egészen biztosan jobban csináltak, mint tették azt az elődök.

Utolsó kommentek