A válság alatt a gazdasági újságírók és elemzők többször is látni vélték a hiperinflációs szörnyeteget, azaz attól tartottak, hogy a krízis a papírpénz teljes elértéktelenedéséhez vezet.

Magyarországon is a saját bőrünkön tapasztalhattuk a félelmeket, a 2009 február-márciusi forintpánik során például szinte mindennaposak voltak a "Mi lesz, ha a forint összeomlik és elveszíti értékét" típusú kérdések. (Bővebben lásd "Így alakulhat ki hiperinfláció" című cikkünket a jobb oldali hasábban)

A hiperinfláció - azaz az évi 1000 százalékot meghaladó pénzromlási ütem - ugyanakkor egy rendkívül ritka jelenség. Anders Aslund, a Peterson Institute közgazdásza hangsúlyozza, hogy a papírpénz teljes értékvesztése többnyire három esetben fordul elő: az adott ország területén komoly fizikai károkkal járó háborúk után, elhúzódó diktatúrák bukásakor és valutauniók széthullásakor.

2012. december 09. 07:51

2012. december 09. 07:51

Így válhat köddé a pénzünk

2012. október 22. 07:51

2012. október 22. 07:51

Elszabadul az inflációs szörnyeteg

Bár a hivatalos kormányzati statisztikák nem mutatnak ki számottevő inflációt, a pénzromlás üteme egyre több "kis embert" ijeszt meg.

Az államadósságok lefaragása alapvetően két módon képzelhető el: takarékossággal és megszorításokkal, vagy az infláció felpörgetésével és az adósság elinflálásával. Bár az első is bevett szokássá vált mára, a második jóval kisebb társadalmi feszültséggel jár, azaz félő, hogy a gazdasági vezetők végül úgy döntenek, mégiscsak kiengedik az inflációs szellemet a palackból. (Bővebben lásd " A megtakarításokat fenyegeti a pénzpumpa?" című cikkünket a jobb oldali hasábban)

Gyors példa: egy országnak van 100 egység adóssága, 100 egység GDP-je, és 100 egységnyi papírpénze. A GDP-hez viszonyított adósság 100 százalék, ami eléggé ijesztő. Az adósságot lehetne faragni, ha a kormány megszorítana, de ennél jóval egyszerűbb és kisebb fájdalommal is jár, ha a jegybank 0 százalékra viszi le a kamatokat, és belepumpál mondjuk 20 egység plusz pénzt a gazdaságba. Így marad 100 adósság, de a pénzmennyiség 120-ra ugrik, míg a GDP ugyancsak 120 lesz. Az adósság/GDP mutató így 83 százalékra csökken, miközben az infláció felpörög.

2012. szeptember 05. 07:51

2012. szeptember 05. 07:51

Az is baj, ha minden olcsóbb lesz?

Az amerikai jegybank ismét beindíthatja a pénznyomdát, de nem az inflációtól kell félni, hanem pont ellenkezőleg, az infláció hiányától.

Befektetők és közgazdászok hetek óta a Fed elnökének Jackson Hole-i nyilatkozatára vártak, mondván Ben Bernanke most talán bejelenti az amerikai pénznyomda harmadik körét. Bejelentés ugyan nem történt a múlt hét pénteki eseményen, a jegybankár azonban szépen előkészítette a terepet, egyértelművé téve, hogy ha a gazdaság állapota úgy kívánja, akkor egy percig sem fognak habozni. (Bővebben lásd "Közel a deflációs zónához az USA" című cikkünket a jobb oldali hasábban)

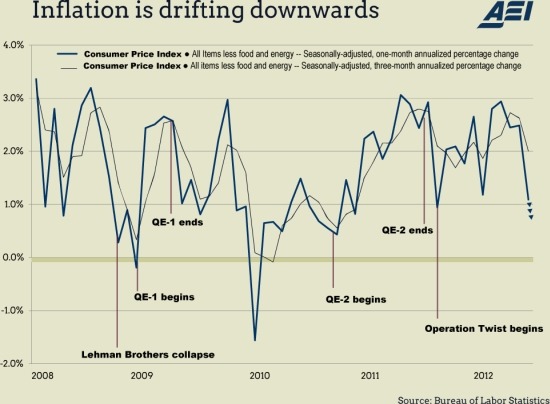

Infláció alakulása az Egyesült Államokban

Oka mindenesetre lenne a jegybanknak élénkíteni - a munkanélküliség magas, a gazdasági növekedés pedig lassú -, a kérdés ugyanakkor továbbra is az, hogy feltétlenül jó ötlet-e szünet nélkül üzemeltetni a pénznyomdát. A szkeptikusok ugyanis azért aggódnak, hogy a jegybank által kinyomtatott dollár milliárdok előbb-utóbb fel fogják pörgetni az inflációt, és el fogják értékteleníteni a dollárt, míg nem az "agyon nyomtatott" zöldhasú már fabatkát sem fog érni.

2012. szeptember 04. 07:51

2012. szeptember 04. 07:51

A gatyánk is rámegy a demokráciára?

A jelek szerint vagy lemondunk a demokráciáról, vagy nyakig eladósodunk.

A politikai filozófiai mesterei közül sokan figyelmeztettek a demokrácia veszélyeire, a mostani európai adósságválság pedig különösen élesen mutat rá bizonyos igazságokra. (Bővebben lásd "Adósságválság: a demokrácia természetes velejárója" című cikkünket a jobb oldali hasábban)

Platón attól tartott, hogy demokráciában a vezetők minden elvesznek a gazdagoktól, amit lehet megtartanak maguknak, a többit pedig jóságosan szétosztják a népnek. James Madison, az egyik amerikai alapító atya szerint a demokráciában félő a pénznyomtatás felfutása, az adósságok elinflálása, a vagyon egyenlő felosztása, miközben John Adams, az Egyesült Államok második elnöke pedig arra figyelmeztetett, hogy demokráciában az egyenlőség nevében nagyon megadóztatják majd a gazdagokat, ennek minden hátulütőjével egyetemben…

Az Economist összeállítása szerint a demokrácia mellett szól mindeközben, hogy minden alternatív társadalomszervezési módszer még ennél is rosszabbul teljesített, elég csak a szovjet rendszer bukására gondolni. Na, de akkor mégis mi történik most Európában, és kell-e félteni mindettől a demokratikus berendezkedéseket.

A gond abból adódik, hogy a demokratikus államokban sokszor nagyon túlterjeszkedett eredeti funkcióján az állam – ami most állami újraelosztáson keresztül valósul meg, annak töredékéről folyt a vita az ókori Görögországban, illetbe amikor az imént idézett Madison és Adams megszólaltak. Manapság ugyanis az állam számos anyagi kötelékkel kötődik a polgáraihoz – adót szed, visszaoszt, szolgáltatásokat és termékeket vásárol.

A probléma abból adódik, hogy az állami gondoskodás haszonélvezői sokan vannak, és nagy lobbierőt képviselnek, miközben az adófizetők érdekérvényesítése egyelőre szerény. A költségek azonban csak gyűlnek és idővel magukkal rántják az egész országot – ahogy azt Platón földjén meg is lehet figyelni…

A The Economist szerint a részben mindenképp a demokrácia alapjaiból adódó adósságproblémára két megoldás is létezik: az egyik a görög és az olasz modell, a másik az amerikai. Az első szerint az országokat nem demokratikusan választott vezetőkre kell bízni (Lucas Papademos egykori jegybankért nem választotta meg senki, Mario Monti egykori európai technokrata, akire szintén nem mérettetett meg a választásokon), a másik pedig, hogy a döntéseket egyféle paritásos bizottságban (bipartisan commission) hozzák meg, majd ezt szentesítse a parlament.

A pénzügyek globalizálódásának van egy érdekes folyománya az imént tárgyalt szempontból is: Madisonnak ugyan abban igaza volt, hogy az állam elveheti a gazdagok vagyonát, de a külföldi hitelezőknek mindenképp fizetnie kell.

http://www.facebook.com/penzugyiszemle

Ha tetszett a poszt, olvassa el korábbi írásainkat is!

Miért szenvednek a magyar cégek?

Kaszálnak a bűnözők

Német népszavazás az EU-ról?

Tíz nap múlva vizsgáznak a bankárok

Vissza az aranyhoz!

Így húznak csőbe a boltok

2012. szeptember 01. 07:51

2012. szeptember 01. 07:51

Itt a megoldás Európa gondjaira

Megvan a hosszú távú megoldás az eurózóna bajaira: a német áraknak és béreknek a spanyolénál gyorsabb ütemben kell nőniük.

Az eurózóna jelenleg számos problémával küzd, melyek többsége arra vezethető vissza, hogy az azonos pénzt használó országok az elmúlt 10 évben más-más fejlődési utat követtek. A spanyol árak és bérek például gyorsabb ütemben nőttek mint a német mutatók, ami oda vezetett, hogy a spanyol gazdaság ma már nem hatékony, és így nem tud versenyezni a némettel. (Bővebben lásd cikkünket a jobb oldali hasábban)

A különbségeknek így vagy úgy de ki kell egyenlítődniük. Minthogy az országok ugyanazt a pénzt használják, a spanyol deviza leértékelése nem képzelhető el - ez lenne a gyors megoldás -, így nem marad más út, mint hogy a német árak és bérek a következő években a spanyolénál gyorsabb ütemben emelkedjenek. Lényegében ugyanazt a folyamatot kell végigjárni, mint az elmúlt tíz évben, csak ellenkező előjellel.

Utolsó kommentek